Sytuacja finansowa osób po 65. roku życia staje się coraz bardziej niepokojąca. Seniorzy, którzy przez ostatnie dekady byli raczej kojarzeni z ostrożnością i umiarkowanym podejściem do zobowiązań, dziś coraz częściej wpadają w spiralę długów. Choć liczba zadłużonych osób spadła, to same zaległości urosły do historycznej skali – w III kwartale 2025 roku osiągnęły rekordowe 12,2 mld zł.

Fot. Shutterstock / Warszawa w Pigułce

To sygnał, iż problemy finansowe nie tylko nie ustępują, ale zaczynają skupiać się na coraz mniejszej, za to bardziej zmagającej się grupie seniorów. W praktyce oznacza to, iż pojedyncze osoby wpadły w głębsze zadłużenie, niż miało to miejsce jeszcze kilka lat temu.

Dług seniorów wyrasta na poważny problem

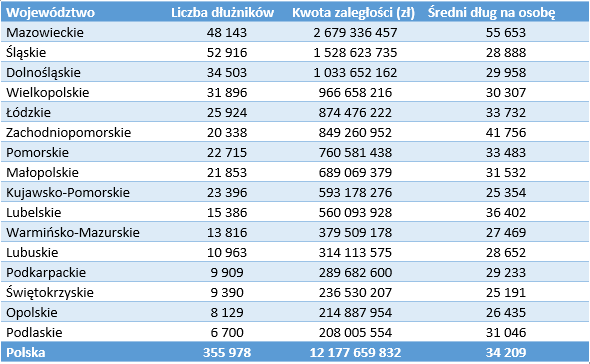

Z danych BIG InfoMonitor i bazy BIK wynika, iż w tej chwili zaległe zobowiązania ma 355 978 seniorów, a więc o kilkanaście tysięcy mniej niż rok wcześniej. Mimo to łączna wartość długu wzrosła o 152 mln zł. To pokazuje, iż spadek liczby dłużników wcale nie musi oznaczać poprawy sytuacji. Wręcz przeciwnie – zadłużenie tych, którzy już wpadli w kłopoty, rośnie szybciej niż kiedykolwiek.

Przeciętne niespłacone zobowiązanie osoby po 65. roku życia wynosi już 34 209 zł. Dane pokazują też niepokojący trend: ogromna część długów to niewielkie kwoty, które zaczynają się od zwykłych rachunków za telefon, bieżących opłat czy niewielkich pożyczek. To małe zaległości, które – jeżeli zostaną zlekceważone – rosną miesiącami i zamieniają się w poważne obciążenie.

Najbardziej skrajny przykład pochodzi z województwa lubelskiego, gdzie jeden z seniorów ma do spłaty astronomiczne 96 965 289 zł. To nie tylko rekord, ale też dowód na to, jak głęboka potrafi być spirala zadłużenia w indywidualnych przypadkach.

Fot. Rejestr Dłużników BIG InfoMonitor i baza BIK.

Małe kwoty, duży problem – jak zaczyna się zadłużenie seniorów

Aż 69,7 proc. długu pozakredytowego oraz 63,3 proc. kredytowego nie przekracza 5 000 zł. To pokazuje, iż ogromna część kłopotów finansowych osób w wieku emerytalnym zaczyna się od codziennych spraw. Seniorzy często płacą rachunki nieregularnie, odkładają opłaty z powodu inflacji albo domowych problemów. Każda taka zaległość może przerodzić się w poważniejsze zadłużenie, gdy dochodzą odsetki, dodatkowe opłaty, monity czy choćby egzekucje komornicze.

W praktyce wielu seniorów trafia do rejestru dłużników nie z powodu jednej dużej decyzji finansowej, ale serii drobnych zaniedbań, za którymi stoją czysto ludzkie trudności – choroba, konieczność zakupu leków, wsparcie finansowe dzieci lub wnuków, a czasem zwykła nieznajomość konsekwencji.

Gdzie seniorzy mają największe długi? Mazowieckie daleko przed resztą kraju

Różnice między regionami są ogromne. Mazowsze wyraźnie odstaje od reszty kraju – średnia wartość zaległego zobowiązania sięga tam 55,7 tys. zł, a łączna kwota długu zbliża się do 2,7 mld zł. To efekt nie tylko lepszej dostępności kredytów i większej aktywności finansowej w pracujących latach, ale przede wszystkim rosnących kosztów życia. Warszawa i okoliczne miasta są dziś jednymi z najdroższych miejsc w Polsce – czynsze, opłaty za media czy usługi rosną szybciej niż emerytury.

— Tak znaczące dysproporcje regionalne w obciążeniu finansowym seniorów mogą wskazywać na nierównomierny dostęp do edukacji finansowej oraz różnice w strukturze dochodów i kosztów życia. Wyższe średnie zadłużenie w Mazowieckiem jest nie tylko efektem wyższych pensji i potencjału kredytowego w przeszłości, ale również wyższych kosztów podstawowych, takich jak czynsze i media, które gwałtownie uderzają w portfele emerytów w dużych aglomeracjach – podkreśla Paweł Szarkowski, prezes BIG InfoMonitor.

Dla porównania, seniorzy z Opolszczyzny mają średnio 26 435 zł długu, a w województwie świętokrzyskim – 25 191 zł. Te różnice pokazują, iż w Polsce funkcjonują dwa światy: droższe metropolie i tańsze regiony, w których zadłużenie jest znacznie niższe.

Mazowsze prowadzi, ale rekordzista mieszka gdzie indziej

Mimo iż mazowieckie przoduje w niemal każdej statystyce, największe pojedyncze zadłużenie nie pochodzi z tego województwa. Rekord to wspomniane 96,9 mln zł w woj. lubelskim. Takie przypadki rzadko dotyczą kredytów konsumpcyjnych – zwykle to wynik skomplikowanej historii finansowej, często trwającej wiele lat.

To pokazuje, iż ogólny problem zadłużenia seniorów ma dwa oblicza:

– masowe zadłużenie średnich kwot w dużych regionach,

– ekstremalne, jednostkowe przypadki rozsiane po całej Polsce.

Kobiecy i męski portfel? Oba w tarapatach

W grupie 65+ zadłużenie dotyka w podobnym stopniu kobiet i mężczyzn. Panowie stanowią 52 proc. dłużników (wartość ich zadłużenia wynosi 1,7 mld zł na Mazowszu), a panie – 48 proc. (na Mazowszu: 957 mln zł).

Wysoki poziom zaległości widać również w województwie śląskim, gdzie kobiety mają do oddania około 714 mln zł, a mężczyźni – 782 mln zł.

– Wzrost kosztów życia, przez cały czas wysoki poziom oprocentowania kredytów i pożyczek oraz inflacja to czynniki, które szczególnie dotykają osoby w wieku 65 plus, dla których głównym źródłem utrzymania są przeważnie stałe świadczenia emerytalne. Spadek liczby osób posiadających przeterminowane zadłużenia nie oznacza jednak poprawy sytuacji. Przeciwnie – większa część całkowitego opóźnionego zadłużenia, które zwiększyło się rok do roku, może koncentrować się na mniejszej grupie niesolidnych dłużników, co sygnalizuje pogłębianie się spirali zadłużenia w tej wrażliwej społecznie grupie – zauważa Paweł Szarkowski.

Edukacja finansowa seniorów jako tarcza ochronna

Wraz z wiekiem rośnie nie tylko liczba obowiązków administracyjnych, ale też ryzyko podejmowania niewłaściwych decyzji. Seniorzy częściej są podatni na manipulacje, nie zawsze rozumieją wszystkie zapisy umowne, a skomplikowane produkty finansowe bywają dla nich po prostu nieczytelne.

— Dlatego edukacja ekonomiczna to inwestycja w ich niezależność i bezpieczeństwo. Powinna odbywać się w przyjaznym środowisku, np. w klubach seniora, ale i wychodzić z instytucji finansowych i publicznych, z naciskiem na praktyczne porady. Niezbędne jest też wsparcie rodziny. Bliscy powinni aktywnie uczestniczyć w procesie edukacji, pomagać w analizie ofert, kontrolować zobowiązania i wspierać w podejmowaniu decyzji, aby ograniczyć ryzyko zadłużenia i poprawić jakość życia najstarszego pokolenia – podsumowuje prezes BIG InfoMonitor.

Dane pokazują, iż seniorzy, którzy korzystają z pomocy rodzinnej lub lokalnych instytucji, rzadziej trafiają w spiralę długów. Samodzielna walka z problemami finansowymi w starszym wieku jest często zwyczajnie zbyt trudna – szczególnie w czasach wzrastających cen i niepewności gospodarczej.

!["Jeszcze raz jak co rok". Uniwersytet Śląski w Katowicach przygotował kolędę [Wideo]](https://www.wkatowicach.eu/assets/pics/aktualnosci/2025-12/kol%C4%99da.jpg)

!["Melodie zimowego nieba". Magiczny koncert bożonarodzeniowy w Niwiskach za nami [ZDJĘCIA]](https://storage.googleapis.com/bieszczady/korsokolbuszowskie/articles/image/8f9a0bf4-298e-4d9f-b7df-4197eee2e560)